Aujourd’hui dans cet article, je vais vous parler d’un phénomène qui a son importance dans le trading sur options. Il s’agit du Skew.

Aujourd’hui dans cet article, je vais vous parler d’un phénomène qui a son importance dans le trading sur options. Il s’agit du Skew.

PDF – Comment devenir un bon trader sur options ? (cliquez-ici)

Qu’est-ce que le Skew ?

Le Skew est le terme employé pour désigner la différence de volatilité implicite (VI) entre les Calls et les Puts d’une même échéance.

Ci-dessus, la chaine des options pour le SPX avec une échéance à 40 jours. Le SPX cotait à 2093, soit au milieu des prix d’exercices (strike) 2090 et 2095. Regardez la volatilité implicite du Put de strike 2090 (13.62%) et du Call de strike 2095 (12.58%). Notez que plus on s’éloigne côté Put, plus la VI augmente et que plus on s’éloigne côté Call, plus la VI diminue. C’est ce phénomène-là, qu’on appelle le Skew.

A quoi est dû le Skew ?

Avant le krach d’octobre 1987, le Skew n’existait pas ! Depuis cet évènement, les intervenants du marché ont pris conscience que celui-ci pouvait bouger de manière brutale. Principalement à la baisse (-20% pour le SP500 en une seule journée). L’offre et la demande ont été prises en compte dans le calcul de la prime des options. Et comme la demande pour les Puts est en générale supérieure à la demande pour les Calls, cela entraine mécaniquement une hausse des prix des Puts en dehors de la monnaie (OTM).

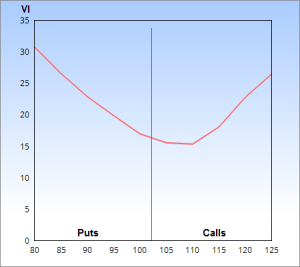

Voici ce que donne graphiquement le Skew. Le trait rouge vertical, représente le prix de Chevron Corporation (CVX). Sur les abscisses, les strikes des Puts et des Calls OTM. Sur les ordonnées, la VI de chaque option.

Voici ce que donne graphiquement le Skew. Le trait rouge vertical, représente le prix de Chevron Corporation (CVX). Sur les abscisses, les strikes des Puts et des Calls OTM. Sur les ordonnées, la VI de chaque option.

La courbe obtenue est appelée le Smile de Volatilité (parce qu’elle ressemble à un sourire, smile en Anglais).

Le Skew est-il toujours pareil ?

Comme je vous l’ai expliqué, le Skew est le résultat de l’offre et de la demande. Il n’est donc pas constant. Sur les indices, il est extrêmement rare que les Calls soient plus chers que les Puts. En revanche sur les actions et surtout sur les matières premières, il n’est pas rare de voir un Skew inversé. C’est-à-dire des Calls avec une VI et une prime plus élevées que des Puts.

Comment le Skew impacte-t-il la prime des options ?

L’effet du Skew saute aux yeux lorsque l’on compare les options Put et Call à ~48 points OTM équidistants avec le SPX qui se trouve à 2093. Le Put 2045 a une prime de $22.45 avec une VI de 15.39% alors que le Call 2140 a une prime de $11.90 avec une VI de seulement 10.59%

Voici un autre exemple pour vous aider à comprendre le Skew. Si l’on voulait vendre un Strangle en choisissant les strikes avec un Delta identique de (0.27), on constate que grâce au Skew, on vendrait un Call distant de 47 points du cours actuel alors que l’on vendrait un Put distant de plus de 60 points.

Skew = Opportunité ?

Voilà, j’espère que grâce à cet article, vous comprenez mieux pourquoi il y a souvent un écart entre la prime d’un Put et celle du Call pourtant équidistants du prix du cours actuel du sous-jacent.

Comme je vous l’ai expliqué plus haut, le Skew n’est pas toujours du côté des Puts. Savoir repérer de quel côté (Puts ou Calls) se trouve celui-ci, vous permettra d’appréhender de quel côté (hausse ou baisse) le marché estime « le risque » et vous pourrez également mettre en place des stratégies sur options pour exploiter ce phénomène.

Bravo Paul, c’est très bien expliqué. Simple, fluide et détaillé.

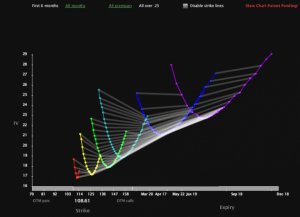

Superbe répresentation 3D !!!

Merci Patrick, mais vous connaissez très bien les options. C’est facile pour vous. J’espère que votre sentiment est également partagé par des néophytes 😉