Mon blog a pour vocation de vous apprendre les options. Mais pas seulement. Aujourd’hui, je vais vous faire découvrir une stratégie d’investissement très simple à appliquer. Il s’agit d’une stratégie saisonnière à base d’Exchange Traded Funds (ETF) qu’a développé Jay Kaeppel.

Mon blog a pour vocation de vous apprendre les options. Mais pas seulement. Aujourd’hui, je vais vous faire découvrir une stratégie d’investissement très simple à appliquer. Il s’agit d’une stratégie saisonnière à base d’Exchange Traded Funds (ETF) qu’a développé Jay Kaeppel.

Qui est Jay Kaeppel ?

Trader sur Futures et Options depuis 25 ans, il est aussi développeur de systèmes et logiciels de trading ainsi que l’auteur de plusieurs ouvrages tels que: The Option Trader’s Guide to Probability, Volatility, and Timing, Seasonal Stock Market Trends: The Definitive Guide to Calendar-Based Stock Market Trading et The Four Biggest Mistakes in Option Trading.

Quelle est la stratégie de Kaeppel ?

Dans cet article, je vais vous présenter une des nombreuses stratégies développées par Kaeppel. Il s’agit de la stratégie des secteurs saisonniers.

C’est une stratégie très simple qui consiste à acheter un ETF à une date précise, à le revendre un ou plusieurs mois après et à racheter un autre ETF d’un secteur différent ou à rester cash.

Quels secteurs pour la stratégie de Kaeppel?

La stratégie de Kaeppel utilise seulement 3 secteurs différents: Technologiques, Energies et matière première: Or.

Pour backtester la stratégie sur TradeStation, j’ai donc utilisé les ETF suivants: XLK (Technologiques), XLE (Energies) et GLD (Or).

Quelle rotation pour la stratégie de Kaeppel?

La stratégie de Kaeppel consiste à acheter XLK à la clôture du mois d’octobre.

Conserver jusqu’à la clôture du mois de janvier où l’on change pour acheter XLE.

On liquide ensuite XLE à la clôture du mois de mai pour basculer en cash.

On reste en cash jusqu’à la clôture du mois d’août pour acheter GLD.

On conserve GLD uniquement jusqu’à la clôture du mois de septembre.

On reste en cash tout le mois d’octobre et on recommence…

Quels résultats pour la stratégie de Kaeppel?

Conditions initiales:

- Capital de départ de $10 000, investi à 100% dans la stratégie

- Test réalisé du 1er janvier 2007 au 1er juin 2015

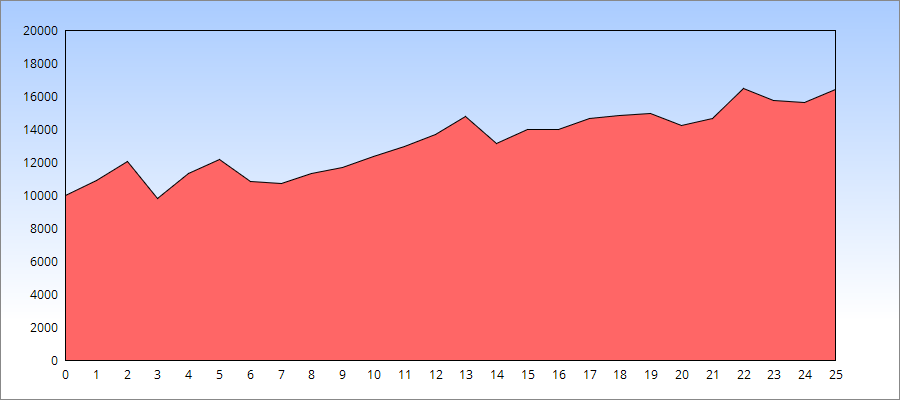

Ci-dessus, le résultat de la stratégie de Kaeppel. Le portefeuille grimpe à $16 396, soit +64% sur la période testée.

Ci-dessus, le résultat de la stratégie de Kaeppel. Le portefeuille grimpe à $16 396, soit +64% sur la période testée.

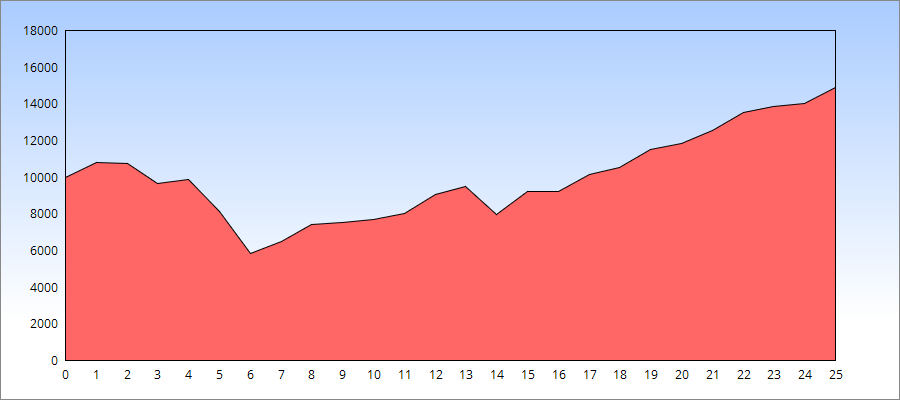

Maintenant, comparons avec le SP500 sur la même durée:

Dans une stratégie de Buy & Hold du SP500 (ETF SPY), le portefeuille est également positif malgré la crise de 2008. Mais il ne grimpe que jusqu’à $14 871, soit seulement +48.7%

Dans une stratégie de Buy & Hold du SP500 (ETF SPY), le portefeuille est également positif malgré la crise de 2008. Mais il ne grimpe que jusqu’à $14 871, soit seulement +48.7%

En plus d’être plus performante, la stratégie de Kaeppel a également l’avantage d’être plus régulière et de moins souffrir des baisses du marché. Si l’on regarde attentivement les deux graphiques, on constate que la stratégie de Kaeppel, n’a pratiquement pas souffert de la crise des subprimes.

Inconvénient de la stratégie de Kaeppel ?

La stratégie de Kaeppel a le mérite d’être très simple. Mais elle a surtout l’inconvénient d’être monoproduit. En effet, avec cette méthode, vous êtes en permanence investi sur un seul ETF. Côté gestion du risque, on peut mieux faire.

On peut donc intégrer cette stratégie dans une gestion globale de portefeuille, mais il ne faut pas mettre 100% de son capital dans cette méthode. Allouez seulement 10% à 25% de votre portefeuille à cette stratégie.

Variante Celtinvest de la stratégie Kaeppel:

Cette stratégie est intéressante, cependant le fait d’être cash 4 mois de l’année ne me satifaisait pas. J’ai donc cherché à optimiser la stratégie en y ajoutant un ETF. Celui-ci a été rajouté entre XLE et GLD. Le mois d’octobre étant historiquement un mois très volatil, j’ai préféré ne rien rajouter et rester cash.

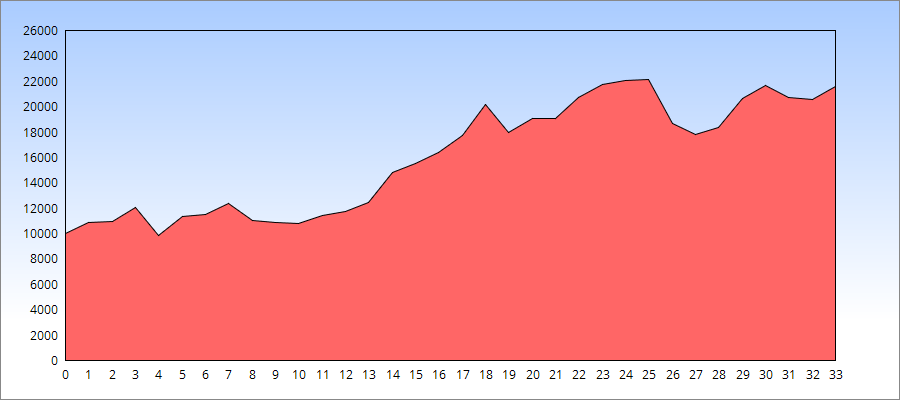

Sur 12 mois, il y a donc maintenant 11 mois où l’on est investi dans un ETF contre seulement 8 avec la stratégie de Kaeppel. Voici le graphique de la courbe des profits.

Avant de vous donner le résultat, je précise que la durée testée est la même, mais il y a plus de trades (33 contre 25) puisque j’ai rajouté un ETF.

Avant de vous donner le résultat, je précise que la durée testée est la même, mais il y a plus de trades (33 contre 25) puisque j’ai rajouté un ETF.

La stratégie de Kaeppel avec la variante Celtinvest permet de faire grimper le portefeuille jusqu’à $21 570, soit +115.7% sur la période testée. Soit un peu moins que le double de la stratégie originale mais largement plus du double par rapport à une stratégie de Buy&Hold du SP500.

Variante Celtinvest de la vidéo 14:

Mise à jour du 31 août 2024.

A la demande d’un client, j’ai mis à jour les résultats de ma variante expliquée en détail dans la vidéo 14.

Cette vidéo se trouve dans ma formation complète au trading mais également dans le module « booster vos investissements ».

La courbe blanche représente l’évolution de ma variante depuis 2007. Au 31 août 2024, un portefeuille de $10 000 investi à 100% dans cette stratégie afficherait aujourd’hui un montant de $80 453 contre seulement $39 630 pour le même investissement dans le SPY.

On peut même qualifier cette stratégie de stratégie « anti-crise » puisque l’année 2022 a vu le portefeuille grimper alors que le SPY a baissé!

A noter que la stratégie originale de Kaeppel, telle que présentée en début d’article, fait moins bien que le SP500 puisque le résultat serait de $26 996. Seule ma variante, expliquée dans la vidéo 14, bat le SP500.

Mais comme toujours, les performances passées ne préjugent pas des performances futures. Pour info, je disais également cela en juillet 2015 lorsque j’ai publié cet article, mais cela n’a pas empêché ma variante de battre le SP500…

Bravo! C’est du long terme simple et clair. Ta variante est impressionnante. Je suis disposé à l’apprendre. Mon actuelle stratégie moyen terme de placement ne marche pas bien.

Bien à toi,

Eric

Je n’ai plus d immobilier et je passe en mode buy and hold sur le métal precieux argent ( silver) avec des achats fractionné jusqu’a 9$ l ‘once si on y vas ( levier 2) .D ‘autres amateur?

J’ai aussi une petite ligne sur l’or pour diversifier (levier 3 pour moi). Mais je vous conseille d’utiliser les options pour améliorer votre prix de revient ou protéger votre position car avec la déflation, les métaux précieux ne seront pas à la fête…

http://www.zerohedge.com/news/2015-07-04/why-did-citigroups-precious-metals-derivative-exposure-just-soar-1260

Super cette stratégie elle est simple à comprendre et bien joué pour ton optimisation.

Ca fait un peu penser à la stratégie « momentum » de CXO.

Chaque mois, arbitrer son portif pour avoir les 3 meilleurs ETF des 5 derniers mois. C’est du pur momentum, donc pas vraiment comme Kaeppel, mais c’est simple aussi et le fondement de la stratégie est solide !

Bonjour,

Ce n’est pas la même chose car là, il s’agit de cycles de marchés. Mais c’est aussi TRES simple à mettre en place.

Merci Paul,

Cela à l’air intéressant mais ce serait bien de connaître le drawdown car il a l’air de près de 50% en 2020 et 30% en 2023. et le comparer avec le SP500.

De plus, il s’est passé beaucoup de choses depuis 2020 (Covid et baisse des bourses en 2022). Qu’en est -il de la comparaison si on commence début 2019 ou début 2020 ?

Merci pour tous des contenus gratuits qui font bien progresser.

Bonjour et merci Marc pour votre question. Cela m’a permis de me replonger dans certains calculs et m’apercevoir d’une erreur.

Le gain sur le SPY depuis 2007 n’est plus que de $39 630 au lieu des $47 000 que j’avais trouvé. Ma variante est donc encore bien meilleure sur le long terme.

Cependant, effectivement, les marchés ont beaucoup bougé depuis 2020.

Le pire drawdown a été de 33% en depuis septembre 2018 et de 30% en 2023.

Pour info, la saisonnalité qui consiste à acheter l’or en septembre plombe la stratégie car cela fait 7 ans que c’est perdant !!

Merci Paul pour le partage de cette stratégie en combinaison avec les options durant les périodes « cash ».

De rien Laurent.

Grâce à la question de Marc, j’ai modifié les résultats obtenus pour le SPY.

Je vous invite à lire ma réponse à Marc pour avoir de nouvelles informations.